Geld- und Fiskalpolitik fügen der Eurozone einen Großschaden zu

(Bloomberg) -- Die Lenker der Eurozone haben die Weichen für den größten Wachstumsschock seit Einführung der gemeinsamen Währung gestellt.

Weitere Artikel von Bloomberg auf Deutsch:

Neue Bedrohungslage: Schweizer Armee will 50 Milliarden ausgeben

Grünes Licht für Israels Rekord-Waffenlieferung an Deutschland

Die Fußball-WM bringt auch Sportriesen wie Adidas ins Schwitzen

Die Kombination aus höheren Zinsen und Zurückhaltung bei den Staatsausgaben droht das Wirtschaftswachstum zu drosseln und das Risiko einer schweren Rezession zu erhöhen.

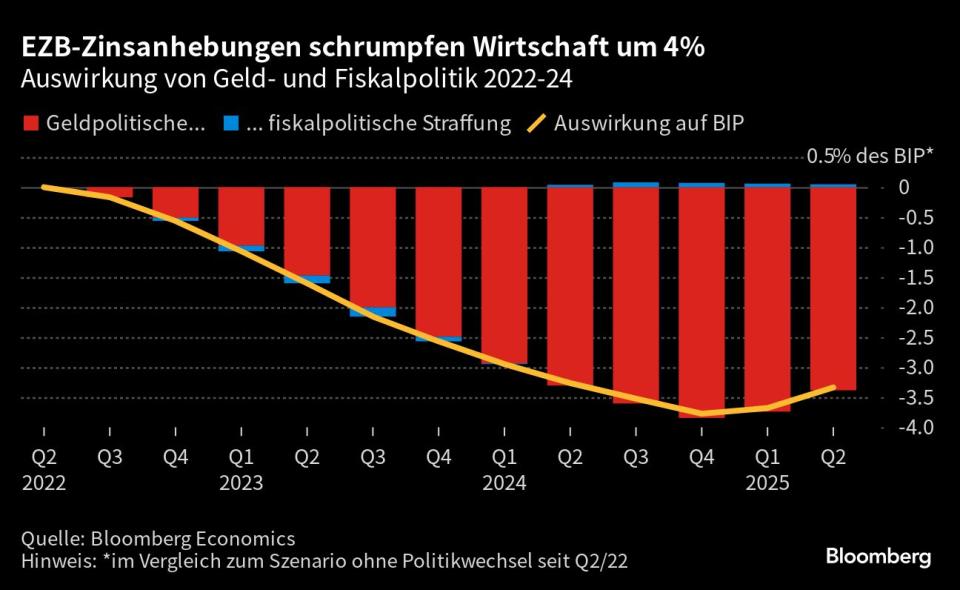

Die zeitlich gestreckt eintretenden konjunkturellen Belastungen durch die im letzten Jahr begonnenen Zinserhöhungen werden im kommenden Jahr ihren Höhepunkt erreichen und die Wirtschaft mit 3,8% belasten, so eine Analyse von Bloomberg Economics auf der Grundlage ihres SHOK-Modells. Der Effekt der Fiskalpolitik ist zwar deutlich kleiner — doch ein vorschnelles Ende von Unterstützungsmaßnahmen gegen die hohen Energiepreise könnte die Schrumpfung sogar auf 5% bringen.

Der doppelte Wachstumsschock spiegelt die Erhöhung der Zinssätze der Europäischen Zentralbank um 425 Basispunkte wider, sowie die sich abzeichnende Rückkehr zur Ausgabenzurückhaltung auf europäischer Ebene, für die sich vor allem die Bundesregierung stark macht. Die Kombination aus hohen Zinsen und fehlenden staatlichen Investitionen setzt die Eurozone von zwei Seiten unter Druck.

“Die Gefahr besteht darin, dass die bisherige Widerstandsfähigkeit der Wirtschaft zu Sorglosigkeit führt und die Straffung der Geldpolitik mit Verzögerung und einem Paukenschlag kommt”, sagt Jamie Rush von Bloomberg Economics, der die Studie zusammen mit Maeva Cousin verfasst hat. “In dem Moment könnten die Regierungen in einer ungünstigen Position sein, um die Konjunktur zu stabilisieren.”

Link zur vollständigen Studie von Bloomberg Economics auf dem Bloomberg Terminal

Während die US-Notenbank jetzt eine weiche Landung für die USA erwartet, deuten die Berechnungen für die Eurozone darauf hin, dass sich die Aussichten für ein solches Szenario dort verschlechtern.

Die Auswirkungen könnten den vorangegangenen Straffungszyklus vor der globalen Finanzkrise übertreffen und mit den Folgen der Staatsschuldenkrise vor einem Jahrzehnt vergleichbar sein.

Die Frage, ob die Wirtschaft robust genug ist, um diesen Druck ohne eine schädliche Rezession auszuhalten, ist das Dilemma, vor dem die EZB und die Finanzministerien stehen.

An den Geldmärkten wird darauf gewettet, dass die Währungshüter einknicken und die Zinsen rasch senken werden, aber die offiziellen Signale der EZB deuten auf eine längere Phase höherer Zinsen hin.

Nachdem die EZB wegen des verspäteten Beginns der Straffung in die Kritik geraten ist, steht sie nun im Visier etlicher Politiker, weil die Zinserhöhungen nach anfänglicher wirtschaftlicher Widerstandsfähigkeit nun zu schmerzen beginnen.

Die Eurozone hat eine Winterrezession umschifft und sich dann im zweiten Quartal erholt, wenn auch mit einer ungleichmäßigen Entwicklung, da Deutschland stagnierte und Italien schrumpfte. Doch wie EZB-Präsidentin Christine Lagarde letzten Monat einräumte, haben sich die kurzfristigen Wirtschaftsaussichten “verschlechtert.”

Im Januar werden 18 Monate seit der ersten Zinserhöhung vergangen sein. Dann wird nach der gängigen Wirtschaftslehre der Höhepunkt der Auswirkungen erreicht.

Im selben Monat endet die Aussetzung der EU-Fiskalregeln zur Begrenzung von Schulden und Defiziten nach vier Jahren, in denen die Regierungen Spielraum hatten, die Wirtschaft mit Geld zu versorgen, um die Schocks der Pandemie und der Energiekrise abzufedern.

Die Verhandlungen über einen neuen Rahmen sind zwar noch im Gange, aber das Ergebnis wird zumindest eine Art von Begrenzung wieder einführen. Erst letzten Monat haben sich die Finanzminister der Eurozone darauf geeinigt, dass “eine schrittweise und realistische Haushaltskonsolidierung geboten ist”.

“In den nächsten 12 Monaten werden wir erleben, dass wir den maximalen Effekt einer monetären Straffung zur gleichen Zeit wie eine fiskalische Straffung haben”, sagt Gregory Claeys, Senior Fellow bei der Brüsseler Denkfabrik Bruegel. “Um ehrlich zu sein, bin ich ein wenig besorgt.”

Ein wichtiger Teil der Debatte ist die Frage, ob die Regeln flexibel genug sein werden, um den Regierungen in Zeiten wirtschaftlicher Anspannung eine Anpassung zu ermöglichen.

Dies hat zu einer erneuten Spaltung zwischen den nord- und südeuropäischen Ländern geführt, wobei eine von Deutschland angeführte Gruppe automatische Begrenzungen fordert, während andere, darunter Frankreich, für Flexibilität eintreten.

„Es nützt nichts, Regeln zu haben, die dem politischen Belieben ausgesetzt sind und am Ende nie greifen“, schrieb Bundesfinanzminister Christian Lindner in einem Meinungsbeitrag in der FAZ im Februar. “Sonderwege für einzelne Staaten darf es nicht geben.”

Auch ohne den Regimewechsel in der EU könnten die aus der Corona-Zeit stammenden hohen Schuldenstände, die höheren Finanzierungskosten und die ständige Überwachung durch die Märkte den Handlungsspielraum einschränken.

Sollte es zu einem Konjunktureinbruch kommen, würde die EZB nicht zuletzt im Vorfeld der Europawahlen im Juni 2024 in den Fokus politischer Scharfmacher geraten. Die Zentralbank ist zwar unabhängig, aber Angriffe auf ihre Politik werden nicht leicht zu ertragen sein.

“Es wird immer schwieriger werden, die Beibehaltung der hohen Zinsen zu verteidigen”, so Raffaella Tenconi, Chefvolkswirtin von ADA Economics Ltd. “Wenn es keinen Schwenk gibt, wird das nächste Jahr brutal schmerzhaft werden.”

Hinzu kommt, dass sich Druck höherer Zinsen noch verstärkt, da Unternehmen auch noch mit den höheren Energiekosten zu kämpfen haben, ein angeschlagener Immobiliensektor sich auswirkt und nach dem Inflationsschub der Konsum schwächelt.

Rush von Bloomberg Economics sagt, das beste Szenario für 2024 sei eine sanfte Landung, aber die Vorzeichen seien nicht gut.

“Die Gefahr besteht darin, dass höhere Zinssätze die Wirtschaft letztendlich so hart treffen, wie es die Modelle vorhersagen”, so der Ökonom. “Und Regierungen mit einer hohen Schuldenlast, die mit starken fiskalischen Zwängen konfrontiert sind, können nicht die stabilisierende Rolle spielen, an die wir uns gewöhnt haben.”

Mehr über die wirtschaftlichen Probleme Europas:

Deutsche Misere: Der ‘kranke Mann Europas’ ist wieder da

Ungewissheit über EZB-Zins dräut über schwächelnder Wirtschaft

EU-Kommission bereitet den Boden für Schuldenregel-Streit

Überschrift des Artikels im Original:The Euro’s Masters Have Set the Economy for a Painful Reckoning

--Mit Hilfe von Kamil Kowalcze, James Hirai und Caroline Alexander.

©2023 Bloomberg L.P.

Yahoo Finanzen

Yahoo Finanzen