Bondmarkt ohne EZB-Käufe: Bringt 2023 den Bund-Greenshoe?

(Bloomberg) -- Europas Staatsanleihe-Händler müssen Anfang 2023 mit größerer Volatilität rechnen. Die Regierungen werden voraussichtlich ein Rekordvolumen an Anleihen auf einen Markt werfen, der nicht mehr durch Zentralbankkäufe gestützt wird — was die Themen Liquidität und Markttiefe weiter in den Fokus rücken wird.

Der Januar ist seit je ein wichtiger Monat für Bondemissionen. Angesichts der fehlenden Käufe der Europäischen Zentralbank zeichnet sich in diesem Jahr für den Markt jedoch ein besonderer Belastungstest ab. Laut Barclays Plc. dürfte das Nettoangebot an Staatsanleihen 2023 den Rekordwert von fast 500 Milliarden Euro erreichen.

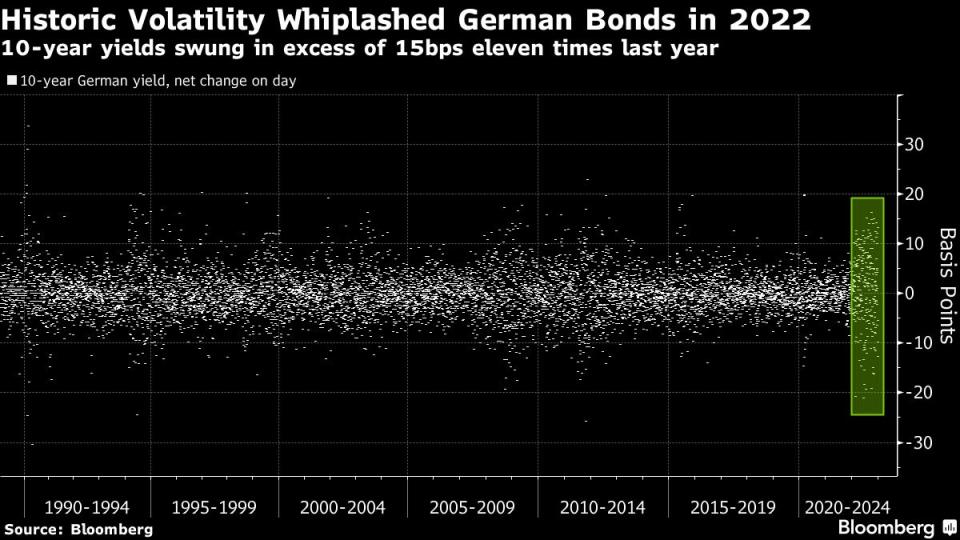

Dies wird nach Ansicht von Marktteilnehmern die Fähigkeit der Händler, mit Risiken umzugehen, auf die Probe stellen. Verstärkte Preisschwankungen und höhere Finanzierungs- und Handelskosten seien die Folge. Es gab bereits einige deutliche Anzeichen dafür, dass sich die Liquiditätsbedingungen verschlechtert haben. Anleger haben Mühe, große Positionen zu kaufen und zu verkaufen, ohne die Märkte zu bewegen.

“Die Marktliquidität wird auf eine harte Probe gestellt werden”, sagte Tom Prikett, Leiter des Staatsanleihehandels für Europa, den Nahen Osten und Afrika bei JPMorgan Chase & Co. im Bloomberg-Interview. “Der Tenor der ersten Jahreshälfte wird oft dadurch bestimmt, wie der Markt das Angebot zu Beginn des Jahres absorbiert.”

Selbst für die liquidesten Anleihen wie deutsche Bundesanleihen und US-Treasuries hat sich die Markttiefe in den letzten sechs Monaten auf einem historisch niedrigen Niveau eingependelt, wie JPMorgan anmerkt.

Die Bondliquidität verschlechtert sich seit Jahren, nachdem die verschärfte Regulierung im Anschluss an die große Finanzkrise die Möglichkeiten der Banken zum Market Making eingeschränkt hat. Dies verstärkt die Schwankungen am Markt, die durch die schnellen Zinserhöhungen der Zentralbanken zur Eindämmung der Inflation ausgelöst wurden.

Erst einmal begann das neue Jahr mit einer deutlichen Rally, da Händler auf eine Abkühlung der Inflation setzen. Die Renditen der Benchmark-Anleihen sanken so stark wie seit zwei Monaten nicht mehr.

Die ersten syndizierten Staatsanleihen-Emissionen des Jahres aus Österreich, Slowenien und Irland trafen auf starkes Interesse und auch eine Auktion zehnjähriger Bonds Frankreichs war robust. Die sich abzeichnende Emissionsflut macht den Markt dennoch anfällig für einen Umschwung. Am Freitag setzte sich die Marktkorrektur fort, die am Donnerstag begann.

Bislang schenkten die Anleger Sorgen um die Finanzstabilität wenig Beachtung, erklärte Ralf Preusser, Chef der globalen Staatsanleihe-Strategie bei der Bank of America. Der Markt sei verletzlich, was eine Fragmentierung zwischen verschiedenen Emittenten betrifft.

Die Regierungen könnten somit gezwungen sein, ihre Emissionsstrategien anzupassen. Deutschlands Finanzagentur sah sich bereits 2022 einigen schwachen Bondauktionen gegenüber. Eine Möglichkeit für sie wäre, den Banken Greenshoe-Optionen einzuräuimen, sagt Dalibor Jarnevic, Chef des Staatsanleihehandels bei der DZ Bank. Damit hätten sie das Recht, nach einer Auktion zum gleichen Preis weitere Papiere zu erwerben.

“Wir werden in einer Welt leben müssen, in der es keine Zentralbank als Käufer gibt”, sagte Anthony Linehan, stellvertretender Direktor der irischen Finanzagentur, kürzlich auf einer Konferenz. “Wir werden sensibler darauf reagieren müssen, wo sich der Markt zu dem Zeitpunkt befindet, zu dem wir eine Anleihe begeben wollen. Möglicherweise müssen wir ein wenig mehr Flexibilität zeigen.”

Überschrift des Artikels im Original:Traders Warn Record Europe Bond Sales Risk Shaking Up Market (1)

More stories like this are available on bloomberg.com

©2023 Bloomberg L.P.

Yahoo Finanzen

Yahoo Finanzen