Die Party am europäischen Immobilienmarkt geht dem Ende zu. Jetzt droht der Kater

(Bloomberg) -- Die neue Londoner Zentrale der Deutschen Bank AG war im Februar ein begehrtes Objekt. Fast 1 Milliarde Pfund wollten potenzielle Käufer auf den Tisch legen. Dann marschierte Russland in die Ukraine ein.

Energie- und Lebensmittelpreise schnellten hoch und die Währungshüter zogen die geldpolitischen Zügel so plötzlich an wie seit Jahrzehnten nicht mehr. Die Grundlage des europäischen Immobilienbooms, der nicht enden zu wollen schien, bröckelt seitdem unaufhörlich.

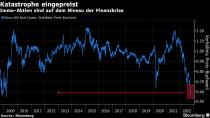

Ein Signal sind die Aktienkurse börsenotierter Immobilienfirmen, die seit Jahresanfang um mehr als 40% eingebrochen sind. Im Vergleich zum Buchwert sind die Anteilsscheine so wenig wert wie zuletzt in der Finanzkrise. Auf der Ebene einzelner Objekte zeigt sich das Ende der Ära des billigen Geldes jedoch nur tröpfchenweise.

Wie zum Beispiel bei dem Londoner Deutsche-Bank-Gebäude. Der Bauträger Land Securities Group Plc musste vor wenigen Tagen schlussendlich einen Preis von 809 Millionen Pfund akzeptieren, rund 15% unter den Offerten von vor dem russischen Angriff auf die Ukraine.

Inzwischen testen viele Verkaufswillige noch nicht einmal mehr den Markt, was es schwer macht, die Situation einzuschätzen. Dem Makler CBRE Group Inc. zufolge wurden Londoner Büroimmobilien im Wert von 6 Milliarden Pfund aus dem Verkauf genommen, darunter etwa der Londoner Hauptsitz der Bank of America neben der St. Paul’s Cathedral.

“Derzeit bleiben sowohl Käufer als auch Verkäufer auf ihrer Seite der Tanzfläche - keiner will aufs Parkett”, konstatiert Ian Rickwood, Gründer der auf Immobilien spezialisierten Private-Equity-Firma Henley Investment Management.

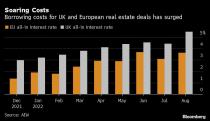

Diese Starre am Markt könnte bald gezwungenermaßen enden. Steigende Kreditkosten werden für die Firmen zum Problem bei der Refinanzierung. Bei Krediten, die mit britischen, deutschen und französischen Immobilien besichert sind, sieht Hans Vrensen von AEW Capital Management in den nächsten drei Jahre eine Refinanzierungslücke von bis zu 24 Milliarden Euro.

“Das wird unweigerlich zu Zwangsverkäufen von Gewerbe- und Wohnimmobilien führen”, glaubt Nicole Lux, von der Bayes Business School, die regelmäßig britische Immobilienkredite analysiert. Die Verschiebung “wird kapitalkräftigen Investoren in die Hände spielen, die Schnäppchen werden machen können”.

Der größte deutsche Wohnungsvermieter Vonovia SE gehört zu den ersten, die zur Schuldenreduktion Objekte abstoßen. Wohnungen für mehr als 13 Milliarden Euro stehen auf der Verkaufsliste. Aroundtown SA, Adler Group SA und die schwedische SBB wollen sich ebenfalls von Projekten trennen, bevor Kredite fällig werden.

Staatsanleihen sind eine entscheidende Richtschnur für die Bewertung von Immobilien. In den Jahren der Negativzinsen waren die Renditeerwartungen von Käufern dementsprechend minimal. Doch nachdem selbst die Rendite 10-jähriger Bundesanleihen in diesem Jahr um rund 2,3 Prozentpunkte geklettert ist, steigen die Ansprüche und fallen deshalb die Preise.

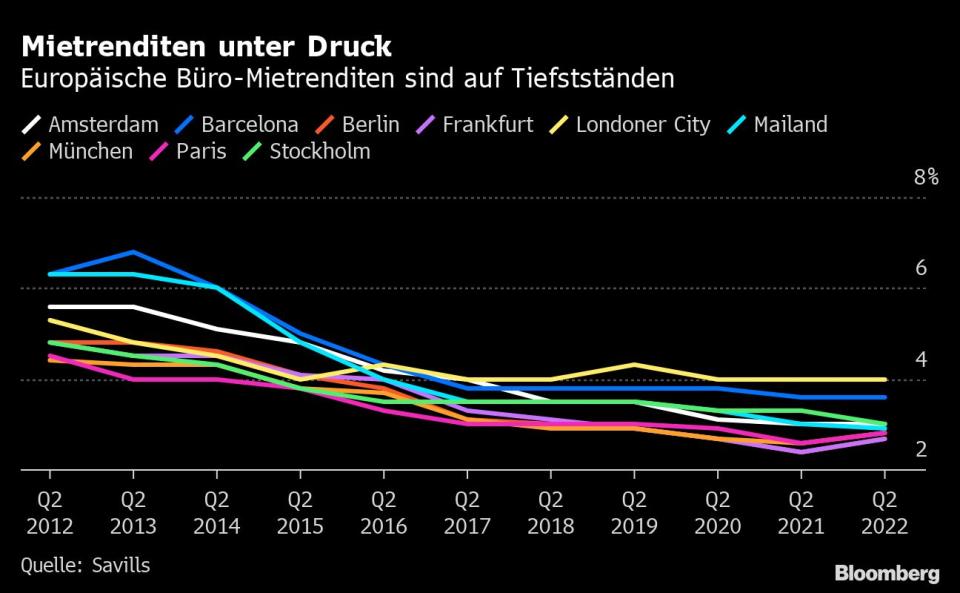

Der Verkauf der Londoner Deutsche-Bank-Zentrale indiziert etwa, dass der Mietzins für Büros in Toplagen der City auf 4,7% von 4% gestiegen ist, hat Sue Munden von Bloomberg Intelligence errechnet. Auf dem Kontinent dürfte die Situation um einiges schlimmer sein, da dort die Renditen in den letzten fünf Jahren weiter gesunken sind.

Das ist für Immobilienunternehmen problematisch. Bei den immer noch extrem niedrigen Mietrenditen haben selbst kleine Änderungen überdimensionale Auswirkungen auf die Bewertungen. Ein Gebäude mit Mieteinnahmen in Höhe von 10 Millionen Euro wäre beispielsweise statt 500 Millionen Euro nur noch 400 Millionen wert, wenn die Rendite von 2% auf 2,5% ansteigt - eine viel größere Änderung als bei Mietrenditen, die näher an den höheren historischen Werten liegen. Bilanzen könnten so schnell wackelig werden.

Vonovia hat kürzlich freilich beteuert, dass seine Buchwerte im dritten Quartal wahrscheinlich stabil bleiben oder sogar steigen werden. Das klingt optimistisch, könnte aber auch einfach nur zeigen, dass die Gutachter der Realität hinterherhinken, monierten die Analysten von Green Street unlängst.

Natürlich würden Mieterhöhungen die Bewertungen stützen, aber angesichts von Rezession und Inflation sind Unternehmen und Verbraucher schon jetzt in einer schwierigen Lage. In Deutschland waren bereits letztes Jahr für mehr als 10% der Haushalte die Wohnkosten zu hoch - und das, bevor die Teuerung so richtig losging.

Zugegeben: Die Fundamentaldaten des Immobilienmarktes schauen noch solide aus. Die Nachfrage nach neuem Wohnraum ist groß, die Leerstände sind meist gering, und die Inflation dürfte die Bautätigkeit bremsen und daher das Angebot verknappen. Auch ist die Verschuldung von Immobilienunternehmen - von Ausreißern abgesehen - im Vergleich zu den Exzessen vor der Finanzkrise bescheiden.

“Historisch gesehen wird ein Abschwung bei Immobilien von zwei Dingen getrieben: zu viele Schulden oder zu viele Kräne”, meint James Seppala, Leiter des Immobiliengeschäfts in Europa beim Private-Equity-Riesen Blackstone Inc. “Derzeit haben wir weder das eine noch das andere.”

Dennoch ist das Urteil der Kapitalmärkte eindeutig. Geht es nach den Aktienmärkten, müssten die Portfolien der größten Vermieter um fast 40% abgewertet werden. Sollte dieser Wertverfall eintreten, könnte das Notverkäufe von historischer Dimension auslösen.

“Ich würde den Signalen der Kapitalmärkte in Bezug auf die weitere Entwicklung mehr vertrauen als den Daten zu Mieten, Belegungsgrad und Flächenumsatz”, so Peter Papadakos, Leiter des europäischen Research bei Green Street.

Hinzu kommt ein Strukturwandel bei der Schuldenaufnahme: Das Bondankaufsprogramm der Europäischen Zentralbank hat es für Vermieter attraktiver gemacht, unbesicherte Anleihen zu begeben statt besicherte Hypotheken.

In den nächsten drei Jahren werden bei Immo-Unternehmen Anleihen im Wert von rund 80 Milliarden Euro fällig. Angesichts steigender Leitzinsen haben die Papiere in diesem Jahr stark an Wert verloren. Neuemissionen gab es so gut wie gar nicht.

Immobilienfirmen brauchen angesichts dessen alternative Finanzierungsquellen. Banken indessen dürften bei der Kreditvergabe vorsichtig sein, nachdem sie nach dem letzten Crash ein Jahrzehnt damit verbracht haben, ihr Engagement im Segment zu reduzieren.

“Ich vermute, das Letzte, was die Banken wollen, ist, all das wieder in ihre Bilanzen aufzunehmen”, so Mike Sales, Chief Executive Officer von Nuveen Real Assets. “Noch ist der Schuldenhebel nicht allzu hoch, aber er kann schnell steigen, wenn die Renditen anziehen.”

Sollte der Finanzierungsdruck so groß werden, dass massenhaft Vermieter Objekte auf den Markt werfen, dann könnte aus dem Rinnsal der Verkäufe rasch eine Flutwelle werden. Und dann könnte der Preis der Deutsche-Bank-Zentrale im Nachhinein noch ganz gut aussehen.

“Ich glaube nicht, dass der Immobilienmarkt wirklich begriffen hat, dass die Ära des billigen Geldes vorbei sein könnte und was das bedeutet”, sagte Osmaan Malik, Leiter des Immobilienbereichs bei UBS Investment Research.

Überschrift des Artikels im Original:

European Real Estate’s Decade-Long Party Is Coming to an End

(Wiederholung vom Dienstag.)

More stories like this are available on bloomberg.com

©2022 Bloomberg L.P.

Yahoo Finanzen

Yahoo Finanzen