Die Anti-Niedrigzins-Strategie für Privatanleger

Sparbuch, Tages- und Festgeld sowie Lebensversicherungen bringen kaum noch Rendite. Anleger müssen gegensteuern, möglichst chancenreich und risikoarm. Nur wie? Wir haben da was für Sie vorbereitet.

Wer Nervenkitzel mag, ist an der Börse richtig. Beispielsweise 2018: Da verlor der Dax innerhalb eines Jahres fast 20 Prozent an Wert. Wer sein Erspartes in Aktien gesteckt hat, hatte mal eben ein Fünftel verloren. Viele Sparer mögen aber überhaupt keinen Nervenkitzel. Entwicklungen wie 2018 zeigen ihnen scheinbar, dass die Börse der falsche Ort für sie ist. Nur welcher ist noch der richtige?

Das Sparbuch bei der Sparkasse bringt 0,001 Prozent Zins pro Jahr. Schon diskutieren Banken darüber, künftig vielleicht die Strafzinsen der Europäischen Zentralbank (EZB) auch an Privatkunden weiterzugeben. Auf Tagesgeld gibt es 0,5 Prozent, bei ausgewählten Anbietern, und nur mit einigen Sternchen an den Konditionen. Neukunden in der klassischen Lebensversicherung mit Garantiezins bekommen noch 0,9 Prozent Mindestzins zugesagt, auf den Beitragsanteil nach Abzug der Kosten. Selbst vermietete Immobilien bringen in den deutschen Top-Metropolen teils unter drei Prozent Mietrendite pro Jahr, auf die Gesamtinvestition betrachtet. Willkommen in der Niedrigzins-Ära!

In dieser Lage führt kein Weg an renditestärkeren Geldanlagen vorbei, auch Aktien. Ein von der WirtschaftsWoche mehrfach vorgestelltes Konzept für eine chancenreiche, aber nervenschonende Geldanlage hat sich dabei bewährt. Konkret geht es um ein Mischdepot aus Aktien, Anleihen, Gold und Bargeld. Anleger, die dem Ratschlag gefolgt sind, sind damit gut gefahren: Zurückgerechnet hätte das Mischdepot bei jedem beliebigen Startjahr seit 2000 zwischen 5,3 und 7,7 Prozent Rendite pro Jahr gebracht. Dieses Jahr liegt es bislang sogar 14 Prozent im Plus.

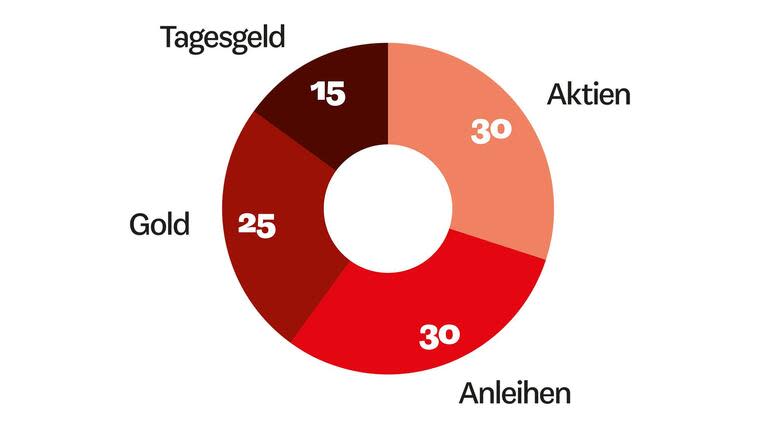

Dabei werden für Aktien (30 Prozent Depotanteil) die Entwicklung des MSCI Weltaktienindex, für Anleihen (ebenfalls 30 Prozent) die Entwicklung von Euro-Unternehmensanleihen, für Gold (25 Prozent) die Preisentwicklung in Euro und für Tagesgeld (15 Prozent) ein längerfristiger Mittelwert von 1,5 Prozent angesetzt. Jährlich, zum Jahresstart, werden die Depotanteile wieder auf das Ausgangsniveau gebracht.

Pluspunkt des Mischdepots sind aber nicht nur vergleichsweise hohe Renditen. In dieser Hinsicht wären reine Aktieninvestments längerfristig chancenreicher. Das Mischdepot schafft es aber bislang recht gut, die Schwankungen an den Kapitalmärkten zu glätten. Einzig in den Jahren 2002 und 2008 hätten sich nennenswerte Verluste ergeben, aber unter 10 Prozent. In diesen Jahren haben große Aktienindizes, wie der Dax oder der MSCI World Index, 30 bis 40 Prozent verloren. Eine gute Risikostreuung erreicht das Mischdepot, weil sich die verschiedenen enthaltenen Anlageklassen oft gegenläufig entwickeln. So legt Gold zum Beispiel oft dann im Preis zu, wenn die Börsen abstürzen. Wer weniger Wert auf geringe Schwankungen legt und es eher auf höhere Renditen abgesehen hat, der kann die Depotanteile entsprechend anpassen. Nur sollten Anleger sich dabei nicht von aktuellen Stimmungen leiten lassen. Die festen Depotanteile schützen sie gerade, sich nicht vom oft gefährlichen Herdentrieb anstecken zu lassen.

Oft brechen Trends an den Kapitalmärkten gerade dann, wenn keiner mehr damit rechnet. Wenn die Stimmung am Boden ist, die Kurse tief gefallen, viele Anleger sich von einer bestimmten Anlage getrennt haben, dann steigt die Chance auf eine Wende zu steigenden Kursen. Wenn alle nur noch Schlechtes erwarten, sind positive Überraschungen leichter. So büßte Gold in Euro gerechnet 2013 rund 30 Prozent an Wert ein. Ende 2013 waren die Erwartungen entsprechend mies: Das Edelmetall habe seinen Glanz verloren. Auch im kommenden Jahr sei keine Besserung zu erwarten. So war in vielen Zeitungen und Analystenberichten zu lesen. Tatsächlich aber war der Tiefpunkt erreicht. Gold legte 2014 um mehr als zehn Prozent zu.

Krisenschutz fürs Mischdepot

Wer Kauf- und Verkaufszeitpunkte perfekt abpassen will, der scheitert häufig. Mit dem Mischdepot versuchen Anleger das gar nicht erst. Sie fahren den Anteil im Wert gestiegener Anlageklassen jährlich wieder zurück, kaufen Anlagen mit schlechter Wertentwicklung hingegen nach. Unwuchten werden so beseitigt.

Den Mischdepot-Ansatz können Sparer sowohl zur einmaligen Geldanlage als auch zum regelmäßigen Sparen nutzen. Gut und kostengünstig umsetzen lässt er sich mit Indexfonds (ETFs). Sie bilden die Wertentwicklung eines bestimmten Index ab. Weil hier kein Fondsmanager vermeintlich besonders aussichtsreiche Wertpapiere auswählt – was eben in der Praxis selten dauerhaft Erfolg bringt –, sind die laufenden Kosten mit oft unter 0,5 Prozent niedrig. Um den Weltaktienindex abzubilden, eignet sich zum Beispiel ein ETF von iShares (ISIN: IE00B4L5Y983). Er investiert in die Aktien des MSCI World, der die führenden Industrieländer abbildet. Eine Alternative wäre ein ETF von Xtrackers (LU0274208692). Dieser bildet nur die Wertentwicklung des MSCI World ab, kauft aber nicht direkt die enthaltenen Aktien. Hierfür werden komplexe Finanzprodukte (Swaps) genutzt. Um die Anlageklassen Anleihen abzubilden, bietet sich zum Beispiel der iShares-ETF mit der ISIN IE0032523478 an.

Breit streuende ETFs, sogar nachhaltig

Es können aber auch andere, breit gestreute ETFs genutzt werden. Auch die zusätzliche Berücksichtigung von Nachhaltigkeitskriterien ist zum Beispiel möglich. Eine Kombination aus Nachhaltigkeitskriterien und weltweitem Anlagefokus für Aktien bietet etwa ein ETF der UBS (UBS MSCI World Socially Responsible, ISIN: LU0629459743). Wichtig ist aber, auf jeden Fall an der breiten Streuung festzuhalten. Setzen Anleger stattdessen auf einzelne Branchen-ETFs oder ETFs zu einzelnen Ländern, würden sie sich vom Grundgedanken des Mischdepots (breite Streuung, passiver Ansatz) verabschieden.

Weil die Anlageklasse Gold im Mischdepot eine Art Krisenschutz bieten soll, sind physische Käufe – also Anlagemünzen oder Goldbarren – hier ideal. Im Fall der Fälle hätten Anleger dann direkten Zugriff auf ihr Gold und wären nicht auf irgendeine Finanzinstitution angewiesen. Beim regelmäßigen Sparen ist dieser Weg aber schwierig. Flexibel und bequem kann die Goldanlage mit physisch besicherten Wertpapieren gelingen, etwa Xetra Gold (DE000A0S9GB0) oder Euwax II Gold (DE000EWG2LD7).

Beim Tagesgeld sollten Sparer nicht versuchen, das letzte Prozentpünktchen zu Lasten der Sicherheit herauszuholen. Dieser Baustein des Mischdepots ist nur als Puffer gedacht. Ein etwas geringerer Ertrag als rein rechnerisch angesetzt, würde die Renditen des Mischdepots kaum verändern. Und das reicht, damit die Niedrigzinsen ihren Schrecken verlieren.

Yahoo Finanzen

Yahoo Finanzen